VNR Content

Pearl

Ngày 4/5/2022, tại thủ đô Washington của Hoa Kỳ, Jerome Powell, Chủ tịch lâm thời Cục Dự trữ Liên bang (Fed), đã tham dự một cuộc họp báo. Tại đây, Fed thông báo chính thức tăng lãi suất cho vay áp dụng cho các ngân hàng trên toàn liên bang từ biên độ 0,25%-0,5% hiện nay lên biên độ 0,75%-1%. Đây là lần đầu tiên kể từ năm 2000, mức tăng lãi suất lên tới 50 điểm cơ bản, cho thấy sự cấp bách của Fed trong việc thắt chặt chính sách tiền tệ.

Đồng thời, Cục Dự trữ Liên bang thông báo rằng họ sẽ thu hẹp bảng cân đối kế toán gần 9 nghìn tỷ đô la bắt đầu từ ngày 1/6 để phù hợp với việc tăng lãi suất và kiềm chế lạm phát tăng vọt.

Theo Hãng tin AFP, lạm phát đã trở thành mối quan tâm lớn của Mỹ sau khi nền kinh tế lớn nhất thế giới chứng kiến giá tiêu dùng hằng năm tăng 8,5% trong vòng 12 tháng, tính đến tháng 3 năm nay. Đây là mức tăng lớn nhất kể từ tháng 12/1981.

Theo Hãng tin AFP, lạm phát đã trở thành mối quan tâm lớn của Mỹ sau khi nền kinh tế lớn nhất thế giới chứng kiến giá tiêu dùng hằng năm tăng 8,5% trong vòng 12 tháng, tính đến tháng 3 năm nay. Đây là mức tăng lớn nhất kể từ tháng 12/1981.

Chính phủ Mỹ tin rằng lạm phát sẽ dần trở lại mục tiêu 2% của FED do tăng chi phí vay. Tuy nhiên, trong một tuyên bố sau khi kết thúc cuộc họp kéo dài 2 ngày, FOMC vẫn cho biết họ sẽ "chú ý cao độ đến rủi ro lạm phát".

Việc ông Powell mở cuộc họp báo để nói chuyện với người dân Mỹ được cho là khá bất thường.

"Lạm phát đang ở mức quá cao. Và chúng tôi hiểu được khó khăn do điều này gây ra", ông Powell nói và hứa sẽ sử dụng tất cả các công cụ sẵn có để hạ nhiệt lạm phát "một cách nhanh chóng".

Để xem xét tư lợi của Hoa Kỳ và kiềm chế lạm phát, Cục Dự trữ Liên bang đã đưa ra một chu kỳ tăng lãi suất mới kể từ tháng 12/2015. Trong năm 2018, họ đã tăng lãi suất bốn lần, và chỉ số đô la Mỹ tăng mạnh. Đồng thời, vào tháng 10/2017, Cục Dự trữ Liên bang đã chính thức đưa ra kế hoạch giảm bảng cân đối kế toán, giảm bảng cân đối kế toán siêu lớn, giảm lưu thông tiền tệ trên thị trường. Những tác động kép của việc tăng lãi suất và giảm bảng cân đối kế toán đã khiến các nước thị trường mới nổi có nhu cầu tài trợ bên ngoài cao là những nước đầu tiên phải chịu thiệt hại nặng nề.

Năm 2018, đồng tiền quốc gia của Argentina, đồng peso, đã giảm 50,56% so với đô la Mỹ và tỷ lệ lạm phát cao tới 47,6%, mức giá trị cao nhất trong 27 năm. Để kiềm chế sự mất giá của đồng peso, chính phủ Argentina đã phải nhờ đến sự hỗ trợ tài chính từ Quỹ Tiền tệ Quốc tế, vào tháng 6/2018, một thỏa thuận cho vay trị giá 50 tỷ USD cuối cùng đã đạt được để bù đắp thâm hụt tài khóa và ổn định tỷ giá hối đoái.

Đồng real của Brazil cũng tiếp tục mất giá trong năm 2018. Dù ngân hàng trung ương Brazil đã can thiệp và góp phần khiến tỷ giá hối đoái giảm nhanh nhưng vẫn không thể đảo ngược thực tế là đồng real mất giá 20% so với đô la Mỹ.

Do dòng vốn chảy ra lớn và cán cân thanh toán quốc tế xấu đi, kỳ vọng tỷ giá hối đoái giảm giá tiếp tục được củng cố dẫn đến đầu tư và tiêu dùng chậm lại, giá hàng hóa tiêu dùng hàng ngày và năng lượng tăng mạnh.

Các nhà phân tích thị trường chỉ ra rằng khi Hoa Kỳ thực hiện chính sách tiền tệ nới lỏng định lượng, một lượng lớn vốn đã chảy sang các nước thị trường mới nổi, nuôi dưỡng nội tệ và bong bóng tài sản ở các mức độ khác nhau. Việc Fed tăng lãi suất đã khiến một lượng lớn vốn đổ về Mỹ, thắt chặt tiền tệ toàn cầu và dòng tiền lớn từ các nước thị trường mới nổi chảy ra, gây ra biến động tỷ giá và thậm chí là khủng hoảng tiền tệ hoặc tài chính. Tại Hoa Kỳ, chính sách "giảm bảng cân đối kế toán" là để "bơm nước" từ "bể chứa" của thị trường tài chính khiến niềm tin của nhà đầu tư và bong bóng tài sản tài chính vỡ. Thông qua các hoạt động này, Hoa Kỳ đã hấp thụ tài sản chất lượng cao từ các nền kinh tế mới nổi, vượt qua khủng hoảng của chính mình và dễ dàng thu lợi.

Diane Swank, nhà kinh tế trưởng tại Grant Thornton ở Chicago, tin rằng mỗi khi Fed tăng lãi suất, các nền kinh tế đang phát triển phải đối mặt với những thách thức như đồng tiền mất giá, lạm phát gia tăng và áp lực trả nợ.

Quỹ Tiền tệ Quốc tế (IMF) và Ngân hàng Thế giới ước tính rằng 60% các quốc gia có thu nhập thấp đang hoặc sắp lâm vào cảnh túng quẫn. Chủ tịch Ngân hàng Thế giới Malpass mới đây đã chỉ ra rằng các nước đang phải đối mặt với áp lực tài chính nghiêm trọng và cuộc khủng hoảng nợ được cho là sẽ "tiếp tục trầm trọng hơn" trong năm nay. IMF cho rằng các ngân hàng trung ương lớn nên trao đổi rõ ràng khi thắt chặt chính sách tiền tệ để đề phòng rủi ro tài chính lan tỏa đối với các nền kinh tế đang phát triển và thị trường mới nổi mong manh.

Mahar Nabar, người đứng đầu bộ phận nghiên cứu tại IMF, cho biết việc Fed tăng tốc thắt chặt tiền tệ có thể làm tăng áp lực đối với dòng vốn chảy ra từ các thị trường mới nổi, đẩy lạm phát nhập khẩu, gia tăng lỗ hổng nợ và thắt chặt không gian chính sách của họ.

Một số nhà phân tích chỉ ra rằng Hoa Kỳ đã "thu hoạch" toàn thế giới bằng cơ chế hoàn trả đồng đô la và nhanh chóng chuyển cuộc khủng hoảng của chính mình ra thế giới.

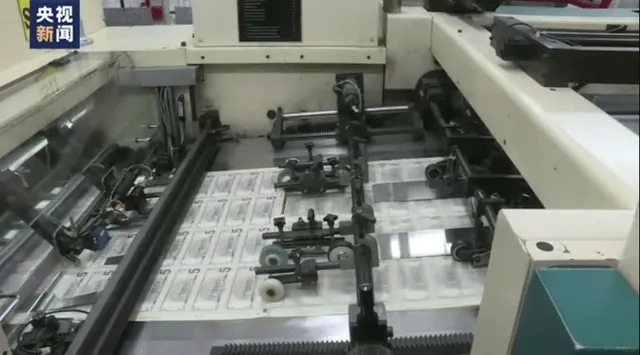

Mặt khác, việc “xả nước” của các chính sách tài khóa và tiền tệ của Hoa Kỳ đã khiến giá cả tăng vọt và xuất khẩu lạm phát ra thế giới thông qua việc đồng đô la trở thành đồng tiền dự trữ quốc tế, khiến thế giới phải trả giá cho các biện pháp kích thích kinh tế của mình. Một số nghiên cứu đã chỉ ra rằng Hoa Kỳ đã in gần một nửa tổng lượng đô la trong 200 năm qua chỉ trong một năm rưỡi, gây áp lực lạm phát, áp lực hỗn loạn và áp lực "bong bóng" lên các quốc gia khác.

Mặt khác, việc “xả nước” của các chính sách tài khóa và tiền tệ của Hoa Kỳ đã khiến giá cả tăng vọt và xuất khẩu lạm phát ra thế giới thông qua việc đồng đô la trở thành đồng tiền dự trữ quốc tế, khiến thế giới phải trả giá cho các biện pháp kích thích kinh tế của mình. Một số nghiên cứu đã chỉ ra rằng Hoa Kỳ đã in gần một nửa tổng lượng đô la trong 200 năm qua chỉ trong một năm rưỡi, gây áp lực lạm phát, áp lực hỗn loạn và áp lực "bong bóng" lên các quốc gia khác.

Mặt khác, khi lạm phát ngày càng gia tăng, Hoa Kỳ đã thúc đẩy dòng vốn trở lại bằng cách tăng lãi suất, khiến nhiều nước phải chịu đòn kép của siêu lạm phát và dòng vốn chảy ra.

Một số nhà phân tích cho rằng khi Cục Dự trữ Liên bang bước vào chu kỳ tăng lãi suất, chênh lệch lãi suất giữa Hoa Kỳ và các nước thị trường mới nổi thường thu hẹp, điều này có khả năng khiến dòng vốn quốc tế ngắn hạn chảy ngược trở lại Hoa Kỳ từ các thị trường mới nổi.

Theo kịch bản này, các nước thị trường mới nổi có khả năng phải đối mặt với tình thế tiến thoái lưỡng nan là giá tài sản trong nước giảm, đồng nội tệ giảm giá so với đô la Mỹ và áp lực nợ ngoại tệ gia tăng.

Trong bối cảnh dịch bệnh toàn cầu chưa được kiểm soát hiệu quả và rủi ro địa chính trị quốc tế gia tăng đáng kể, điều này sẽ làm tăng thêm tính bất định và phức tạp của hoạt động kinh tế thế giới.

Nhà kinh tế học Ronnie Lins, Giám đốc Viện Nghiên cứu Trung Quốc của Brazil, nói với Tân Hoa xã, "Nguồn vốn quốc tế sẽ chảy nhanh chóng đến Hoa Kỳ, Hoa Kỳ sẽ chuyển chi phí và chi phí của cuộc khủng hoảng của chính mình, đồng tiền của các nền kinh tế mới nổi có thể mất giá, và nền kinh tế toàn cầu sẽ bị ảnh hưởng".

(Bài tổng hợp nhận định về sự kiện tăng lãi suất của FED trên các phương tiện truyền thông Trung Quốc)

Đồng thời, Cục Dự trữ Liên bang thông báo rằng họ sẽ thu hẹp bảng cân đối kế toán gần 9 nghìn tỷ đô la bắt đầu từ ngày 1/6 để phù hợp với việc tăng lãi suất và kiềm chế lạm phát tăng vọt.

Chính phủ Mỹ tin rằng lạm phát sẽ dần trở lại mục tiêu 2% của FED do tăng chi phí vay. Tuy nhiên, trong một tuyên bố sau khi kết thúc cuộc họp kéo dài 2 ngày, FOMC vẫn cho biết họ sẽ "chú ý cao độ đến rủi ro lạm phát".

Việc ông Powell mở cuộc họp báo để nói chuyện với người dân Mỹ được cho là khá bất thường.

"Lạm phát đang ở mức quá cao. Và chúng tôi hiểu được khó khăn do điều này gây ra", ông Powell nói và hứa sẽ sử dụng tất cả các công cụ sẵn có để hạ nhiệt lạm phát "một cách nhanh chóng".

Vòng tăng lãi suất và cắt giảm bảng cân đối kế toán của Fed cuối cùng sẽ làm tổn thương các nền kinh tế mới nổi

Theo truyền thông Trung Quốc, dưới tác động của đợt tăng lãi suất vừa qua của Fed và cắt giảm bảng cân đối kế toán, thanh khoản USD tiếp tục thắt chặt trên khắp thế giới. Nhiều nền kinh tế mới nổi và một số nước đang phát triển đã trải qua sự mất giá nội tệ, dòng vốn chảy ra và kinh tế suy thoái ở các mức độ khác nhau.Để xem xét tư lợi của Hoa Kỳ và kiềm chế lạm phát, Cục Dự trữ Liên bang đã đưa ra một chu kỳ tăng lãi suất mới kể từ tháng 12/2015. Trong năm 2018, họ đã tăng lãi suất bốn lần, và chỉ số đô la Mỹ tăng mạnh. Đồng thời, vào tháng 10/2017, Cục Dự trữ Liên bang đã chính thức đưa ra kế hoạch giảm bảng cân đối kế toán, giảm bảng cân đối kế toán siêu lớn, giảm lưu thông tiền tệ trên thị trường. Những tác động kép của việc tăng lãi suất và giảm bảng cân đối kế toán đã khiến các nước thị trường mới nổi có nhu cầu tài trợ bên ngoài cao là những nước đầu tiên phải chịu thiệt hại nặng nề.

Năm 2018, đồng tiền quốc gia của Argentina, đồng peso, đã giảm 50,56% so với đô la Mỹ và tỷ lệ lạm phát cao tới 47,6%, mức giá trị cao nhất trong 27 năm. Để kiềm chế sự mất giá của đồng peso, chính phủ Argentina đã phải nhờ đến sự hỗ trợ tài chính từ Quỹ Tiền tệ Quốc tế, vào tháng 6/2018, một thỏa thuận cho vay trị giá 50 tỷ USD cuối cùng đã đạt được để bù đắp thâm hụt tài khóa và ổn định tỷ giá hối đoái.

Đồng real của Brazil cũng tiếp tục mất giá trong năm 2018. Dù ngân hàng trung ương Brazil đã can thiệp và góp phần khiến tỷ giá hối đoái giảm nhanh nhưng vẫn không thể đảo ngược thực tế là đồng real mất giá 20% so với đô la Mỹ.

Do dòng vốn chảy ra lớn và cán cân thanh toán quốc tế xấu đi, kỳ vọng tỷ giá hối đoái giảm giá tiếp tục được củng cố dẫn đến đầu tư và tiêu dùng chậm lại, giá hàng hóa tiêu dùng hàng ngày và năng lượng tăng mạnh.

Các nhà phân tích thị trường chỉ ra rằng khi Hoa Kỳ thực hiện chính sách tiền tệ nới lỏng định lượng, một lượng lớn vốn đã chảy sang các nước thị trường mới nổi, nuôi dưỡng nội tệ và bong bóng tài sản ở các mức độ khác nhau. Việc Fed tăng lãi suất đã khiến một lượng lớn vốn đổ về Mỹ, thắt chặt tiền tệ toàn cầu và dòng tiền lớn từ các nước thị trường mới nổi chảy ra, gây ra biến động tỷ giá và thậm chí là khủng hoảng tiền tệ hoặc tài chính. Tại Hoa Kỳ, chính sách "giảm bảng cân đối kế toán" là để "bơm nước" từ "bể chứa" của thị trường tài chính khiến niềm tin của nhà đầu tư và bong bóng tài sản tài chính vỡ. Thông qua các hoạt động này, Hoa Kỳ đã hấp thụ tài sản chất lượng cao từ các nền kinh tế mới nổi, vượt qua khủng hoảng của chính mình và dễ dàng thu lợi.

Diane Swank, nhà kinh tế trưởng tại Grant Thornton ở Chicago, tin rằng mỗi khi Fed tăng lãi suất, các nền kinh tế đang phát triển phải đối mặt với những thách thức như đồng tiền mất giá, lạm phát gia tăng và áp lực trả nợ.

Quỹ Tiền tệ Quốc tế (IMF) và Ngân hàng Thế giới ước tính rằng 60% các quốc gia có thu nhập thấp đang hoặc sắp lâm vào cảnh túng quẫn. Chủ tịch Ngân hàng Thế giới Malpass mới đây đã chỉ ra rằng các nước đang phải đối mặt với áp lực tài chính nghiêm trọng và cuộc khủng hoảng nợ được cho là sẽ "tiếp tục trầm trọng hơn" trong năm nay. IMF cho rằng các ngân hàng trung ương lớn nên trao đổi rõ ràng khi thắt chặt chính sách tiền tệ để đề phòng rủi ro tài chính lan tỏa đối với các nền kinh tế đang phát triển và thị trường mới nổi mong manh.

Mahar Nabar, người đứng đầu bộ phận nghiên cứu tại IMF, cho biết việc Fed tăng tốc thắt chặt tiền tệ có thể làm tăng áp lực đối với dòng vốn chảy ra từ các thị trường mới nổi, đẩy lạm phát nhập khẩu, gia tăng lỗ hổng nợ và thắt chặt không gian chính sách của họ.

Hoa Kỳ sử dụng chính sách tiền tệ để thu hoạch trên toàn thế giới nhằm duy trì quyền bá chủ tài chính

Lần này, những tác động lan tỏa đáng kể từ việc điều chỉnh chính sách tiền tệ của Mỹ thực sự đáng lo ngại.Một số nhà phân tích chỉ ra rằng Hoa Kỳ đã "thu hoạch" toàn thế giới bằng cơ chế hoàn trả đồng đô la và nhanh chóng chuyển cuộc khủng hoảng của chính mình ra thế giới.

Mặt khác, khi lạm phát ngày càng gia tăng, Hoa Kỳ đã thúc đẩy dòng vốn trở lại bằng cách tăng lãi suất, khiến nhiều nước phải chịu đòn kép của siêu lạm phát và dòng vốn chảy ra.

Một số nhà phân tích cho rằng khi Cục Dự trữ Liên bang bước vào chu kỳ tăng lãi suất, chênh lệch lãi suất giữa Hoa Kỳ và các nước thị trường mới nổi thường thu hẹp, điều này có khả năng khiến dòng vốn quốc tế ngắn hạn chảy ngược trở lại Hoa Kỳ từ các thị trường mới nổi.

Theo kịch bản này, các nước thị trường mới nổi có khả năng phải đối mặt với tình thế tiến thoái lưỡng nan là giá tài sản trong nước giảm, đồng nội tệ giảm giá so với đô la Mỹ và áp lực nợ ngoại tệ gia tăng.

Trong bối cảnh dịch bệnh toàn cầu chưa được kiểm soát hiệu quả và rủi ro địa chính trị quốc tế gia tăng đáng kể, điều này sẽ làm tăng thêm tính bất định và phức tạp của hoạt động kinh tế thế giới.

Nhà kinh tế học Ronnie Lins, Giám đốc Viện Nghiên cứu Trung Quốc của Brazil, nói với Tân Hoa xã, "Nguồn vốn quốc tế sẽ chảy nhanh chóng đến Hoa Kỳ, Hoa Kỳ sẽ chuyển chi phí và chi phí của cuộc khủng hoảng của chính mình, đồng tiền của các nền kinh tế mới nổi có thể mất giá, và nền kinh tế toàn cầu sẽ bị ảnh hưởng".

(Bài tổng hợp nhận định về sự kiện tăng lãi suất của FED trên các phương tiện truyền thông Trung Quốc)